横浜市瀬谷区の三ツ境駅で虫歯・歯周病の予防なら三ツ境駅前スマイル歯科

インビザラインは医療費控除の対象?申請の方法や注意点など COLUMN

インビザラインの治療費は、一定の条件を満たせば医療費控除の対象となります。確定申告時に領収書や通院交通費の記録を提出することで、所得税の負担を軽減できます。

ただし、美容目的の矯正や条件を満たさない場合は対象外です。今回はインビザライン矯正の医療費控除について詳しく解説していきます。

前提:医療費控除とは

医療費控除は、年間の医療費が一定額を超えた場合に、所得税の控除を受けられる制度です。

控除対象となるのは、自己負担した医療費や治療に関連する費用で、歯科治療やインビザラインなどの矯正治療も含まれます。控除額は、総医療費から保険金などを差し引いた金額が10万円を超えた部分が対象です。

申請は確定申告時に行い、領収書や明細書を添付する必要があります。この制度を利用することで、医療費の負担を軽減できます。

インビザラインは

医療費控除の対象になる?

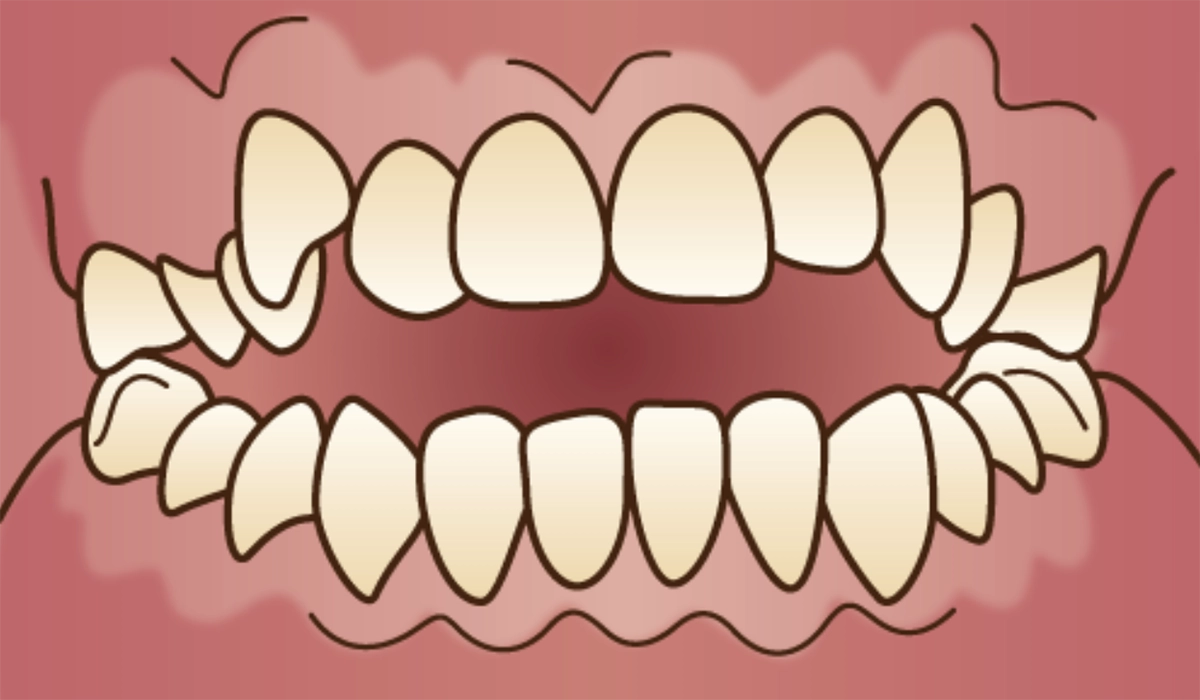

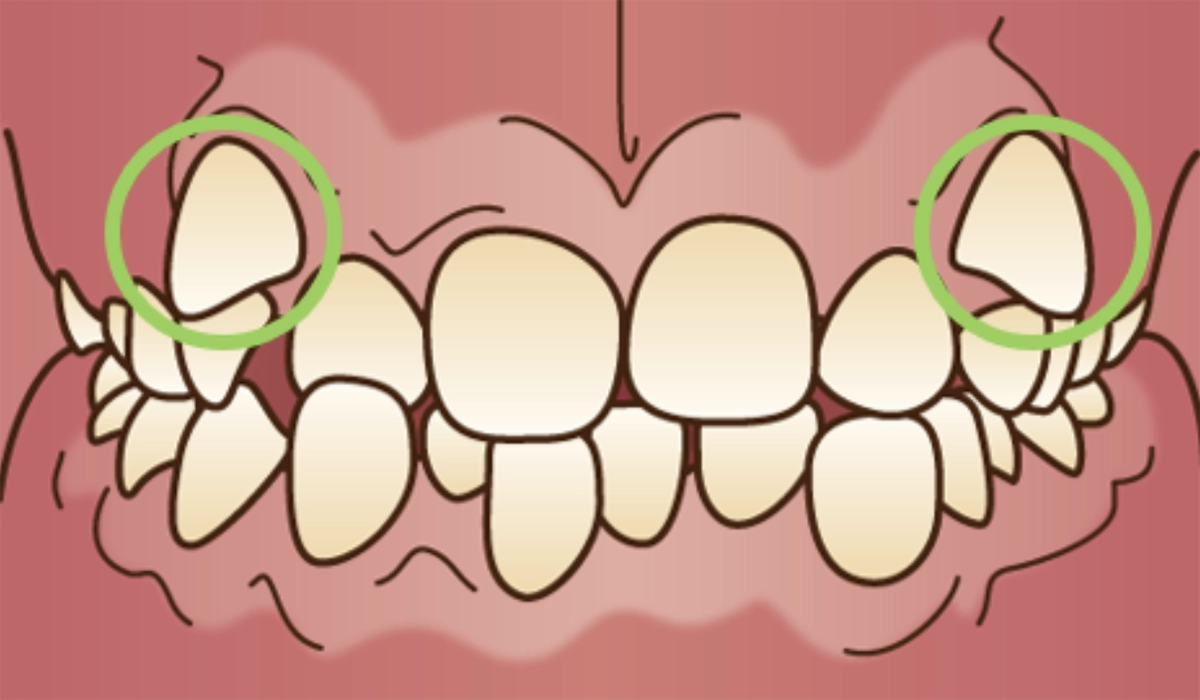

インビザライン矯正が医療費控除の対象となるかどうかは、患者様の年齢や治療の目的によって異なります。以下に、小児と成人に分けて詳しく説明します。

小児矯正の場合

小児の場合、インビザラインによる矯正治療は、主に歯並びや噛み合わせの改善を目的としています。これにより、将来的な歯の健康や口腔機能の向上が期待されます。

日本の税法では、医療費控除の対象となる治療は、病気や障害の治療を目的としたものとされています。

そのため、小児のインビザライン治療が医療費控除の対象となる可能性は高いです。

ただし、治療が美容目的であると判断される場合は、医療費控除の対象外となることがあります。

したがって、治療の目的が明確であり、医師の診断書などがあれば、控除を受けやすくなります。

成人矯正の場合

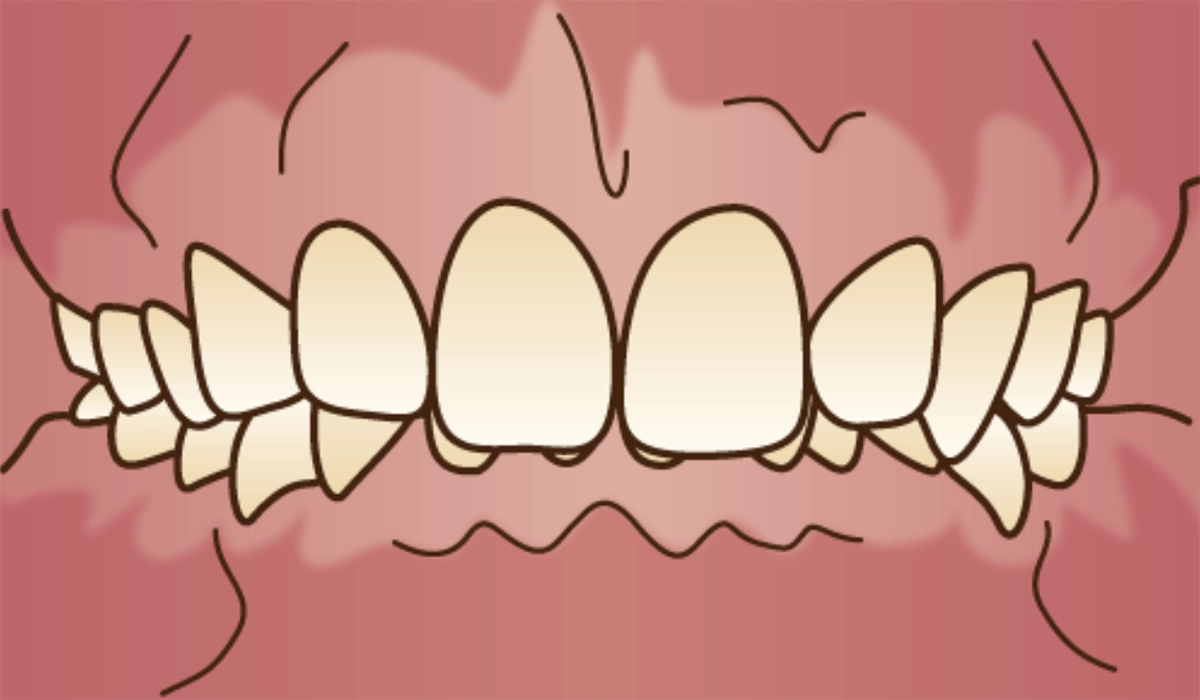

成人の場合も、インビザラインによる矯正治療は、歯並びや噛み合わせの改善を目的とすることが一般的です。成人の矯正治療も、医療費控除の対象となることがありますが、こちらも治療の目的が重要です。

特に、噛み合わせの問題が健康に影響を及ぼす場合(例えば、顎関節症など)には、医療費控除の対象となる可能性が高まります。

一方で、見た目を良くするためだけの美容目的の治療は、医療費控除の対象外となることが多いです。したがって、治療の必要性を医師に確認し、必要な書類を整えることが重要です。

医療費控除の対象になる費用

医療費控除の対象となる費用には、以下のようなものがあります。

- インビザライン治療にかかる診療費

- 矯正装置の費用

- 定期的な診察や調整にかかる費用

- 医師の診断書や治療計画書の作成費用

これらの費用は、治療が医療目的であることが確認できれば、医療費控除の対象となります。

医療費控除の対象から外れる費用

一方で、医療費控除の対象外となる費用には以下のようなものがあります。

- 美容目的の治療費

- 矯正治療に関連しない費用(例:ホワイトニングやクリーニング)

- 自己負担の交通費や宿泊費(治療に直接関係しない場合)

これらの費用は、医療費控除の対象外となるため、注意が必要です。

インビザラインが医療費控除の対象となるかどうかは、小児と成人で異なる場合がありますが、基本的には治療の目的が重要です。

医療目的であれば、控除の対象となる可能性が高いですが、美容目的の場合は対象外となることが多いです。治療を受ける際には、医師と相談し、必要な書類を整えることが大切です。

医療費控除を利用することで、経済的な負担を軽減できるかもしれませんので、ぜひ検討してみてください。

医療費控除でいくら戻ってくる?

医療費控除で戻ってくる費用は、実際に支払った医療費から一定の金額を引いた額に、所得税率を掛けて計算します。具体的には、以下の手順で計算します。

| 1.医療費の合計を算出 | 例えば、インビザライン治療にかかった費用が30万円だとします。 |

|---|---|

| 2.基準額を引く | 基準額は、10万円または総所得金額の5%のいずれか低い方です。仮に総所得が200万円の場合、5%は10万円なので、基準額は10万円です。 |

| 3.控除対象額を計算 | 30万円(医療費) – 10万円(基準額) = 20万円が控除対象額です。 |

| 4.税率を掛ける | 所得税率が10%の場合、20万円 × 10% = 2万円が戻ってくる金額です。 |

このように、医療費控除を利用することで、実際に支払った医療費の一部が還付されることになります。具体的な金額は、所得や医療費の総額によって異なるため、個別に計算することが大切です。

医療費控除はいつ、

どうやって戻ってくる?

医療費控除の還付は、確定申告を通じて行われます。通常、申告期間は毎年2月16日から3月15日までです。

この期間内に、医療費控除を申請するための書類を税務署に提出します。申告が受理されると、還付金は通常、申告から1〜2ヶ月後に指定した銀行口座に振り込まれます。

還付金の額は、申告した医療費から基準額を引いた控除対象額に、所得税率を掛けた金額です。

正確な手続きや必要書類については、税務署の公式サイトを確認することをおすすめします。

インビザラインで医療費控除を受ける際の注意点

医療費控除を受ける際の注意点はいくつかあります。

まず、領収書の保管が重要です。医療費控除を申請するには、治療にかかった費用を証明するための領収書が必要です。これらは、確定申告の際に提出するか、必要に応じて提示できるように保管しておきましょう。

次に、医療費の対象範囲を確認することも大切です。医療費控除の対象となるのは、治療に直接関連する費用のみで、美容目的の治療や、医療に関係ない費用は控除対象外です。

また、申告期限にも注意が必要です。確定申告は毎年2月16日から3月15日までの間に行う必要があります。期限を過ぎると控除を受けられなくなるため、早めに準備を進めましょう。

最後に、医療費控除の計算を正確に行うことも重要です。基準額や控除対象額をしっかり確認し、正しい金額を申告するようにしましょう。これらの注意点を守ることで、スムーズに医療費控除を受けることができます。

インビザラインで医療費控除を申請する際に必要な書類

医療費控除を申請する際に必要な書類は以下の通りです。

| 1.確定申告書 | 医療費控除を申請するための基本書類です。 |

|---|---|

| 2.医療費控除明細書 | 医療費の詳細を記載した書類。医療機関名、治療内容、費用などを記入します。 |

| 3.領収書 | 治療にかかった費用を証明するための領収書。原本を保管し、必要に応じて提出します。 |

| 4.医師の診断書(必要な場合) | 特に治療が必要であることを証明するための書類。美容目的でないことを示すために役立ちます。 |

| 5.本人確認書類 | 運転免許証やマイナンバーカードなど、本人確認のための書類が求められることがあります。 |

これらの書類を整えて、確定申告期間内に税務署に提出することで、医療費控除を受けることができます。正確な書類を準備することが、スムーズな申請につながります。

インビザラインで医療費控除を申請する手続き方法

医療費控除は、特定の医療費を支払った場合に、その一部を所得から控除できる制度です。以下に、医療費控除を申請するための手続きを具体的に説明します。

必要書類を準備する

最初に、医療費控除を申請するために必要な書類を準備します。主な書類として以下が挙げられます。

| 1.医療費の領収書 | 自分や家族の治療にかかった医療費について、診療所や病院から受け取った領収書が必要です。インビザラインなどの矯正治療の場合、治療費の領収書や支払い証明書も含まれます。 |

|---|---|

| 2.支払った医療費の明細 | 医療費控除の明細書を作成する際に必要です。医療機関名、受診日、治療内容、金額を一覧にまとめます。 |

| 3.確定申告書 | 医療費控除を申請するためには、確定申告書を作成する必要があります。所得税の申告に関する書類も併せて準備しましょう。 |

医療費控除の明細書を作成する

次に、医療費控除の明細書を作成します。この明細書には、支払った医療費の内訳を記入します。具体的には次の情報を記載します。

- 医療機関の名称

- 受診日

- 治療内容

- 医療費の金額

また、年間の医療費の合計も最終的に算出する必要があります。明細書には医療費の合計金額を記入し、領収書を基に正確に計算することが大切です。明細書は税務署でも入手できるので、必要に応じて問い合わせてください。

確定申告書を作成する

医療費控除の明細書が完成したら、確定申告書の作成に進みます。確定申告書には、以下の情報を記入します。

- 所得金額や控除額など、必要に応じた税務情報。

- 医療費控除の金額を記入する項目に、明細書で算出した医療費控除額を記入します。

申告書の作成は、自身の所得状況に応じて異なるため、十分に注意が必要です。確定申告書は国税庁のウェブサイトからオンラインで作成することもでき、便利です。また、書類作成にあたって不明点があれば、税務署や税理士に相談することをお勧めします。

確定申告書を提出する

確定申告書が完成したら、いよいよ提出の段階です。提出方法には以下のような選択肢があります。

| 1.郵送 | 必要書類一式を税務署に郵送します。郵送の場合、特に指定の書類が必要な場合は確認しておきましょう。 |

|---|---|

| 2.窓口提出 | 近くの税務署に直接提出することも可能です。担当者との対話ができるため、疑問点をその場で解消できます。 |

| 3.e-Tax | インターネットを利用した電子申告も可能です。事前にマイナンバーカードや納税者番号が必要ですが、スムーズに申請できます。 |

提出期限は、毎年3月15日が原則ですが、状況により異なる場合があるため、事前に確認しておきましょう。

以上が、医療費控除を申請するための主な手続きです。計画的に準備を行い、適切な手続きを進めていきましょう。

医療費控除を受けてインビザラインの治療を行いたい方は、

横浜市瀬谷区の「三ツ境駅前スマイル歯科」にご相談ください

歯科矯正は治療目的や年齢によって医療費控除が受けられるかどうか変わってきます。

口腔機能の改善などを目的とした歯科矯正は医療費控除の対象になる可能性が高くなります。医療費控除の対象になるか詳しく知りたい方は三ツ境駅前スマイル歯科にご相談ください。

初回カウンセリングから精密検査まで税込5,500円で行っております。LINEでの新規矯正相談も承っております。